(一)2019年的回顾与思考

1、 下跌与反弹

是的,大涨之后必有大跌,大跌之后必有反弹。关键是,你能不能抓住反弹?

如果用一句白话来描述2019年的中国股市,那就是2019年是对2018年下跌的一个反弹。在2018年,沪指、深指、沪深300指数分别下跌了24.59%、34.42%、25.31%;而在2019年上述指数分别上涨了上22.3%、44.08%、36.07%。

这里有一个细节,2018年的下跌行情是一个下行阶梯式的连续下跌过程,一月低于一月,而2019年的上涨则是在接续2018年年尾最低点的年初头四个月内完成的。自2019年5月开始市场就进入了窄幅中下落上升的徘徊,对四月底时到达的高点大都没有明显的突破。这个细节也或许是对反弹的印证。

当指数下跌百分之二十多、三十多时,就会不断出现许多个股下跌更惨烈的状况。或出于恐惧、或出于避让等策略、或出于委托人授予的波动空间有限,股市下落时离场者不断——有些在高处逃走,有些在中途逃走,有些在下跌的途中进进出出而最后逃走,有些在底部逃走,也有些因判断不出反弹的幅度和力度而在反弹起步的途中逃走…

这些逃走的人中,除了一少部分天才和幸运者能够及时返身用满仓抓住完美的反弹(这些天才和幸运的人说不定下一次就会失手)之外,大部分都可能错过反弹,或抓不住一个高质量的反弹。这不是观点,而是事实。

如果你在股市上认真呆过,你就会发现,一个反弹何时发生,以及其反弹的力度和范围,基本上是无法事先预知的。反弹唯有在发生——更多的是在结束之后,人们才能看清。所以说,我如果抓住了某一次或某一些反弹,那只是幸运而不是必然。

既然反弹无法预知,那么抓不住反弹就并不是一件不自然的事情。但是,说它并不是一件不自然的事情并不能减低它对投资者的重要性。事实上如果下跌时出场而在反弹时未能返身跟进,对于一个投资者来说那就是一次很痛苦的损失确定。

所以要成为一个立于不败的投资者,就应该找到一套方法来避免这样的损失和痛苦。而最好的方法,我发现应该是从源头上下手,也就是在下跌的过程中以不离场为原则。不离场,就不存在再进场抓反弹。而要实施好这一策略,首先需要一个在结构上具有相当抗跌能力的投资工具。也即需要有一个市场强化版的组合——在整体上确保其价值在股价上有更强表现的动能,并在组合概率上错误的几率小于正确的几率。如果你的组合结构足够坚实——在基本面分析和估值考量上足够深思熟虑,那么你就可以做到在下跌时不离场,穿越各种波动的浪涛,从容静待市场的反弹,并以超越市场的表现积累丰厚的回报。

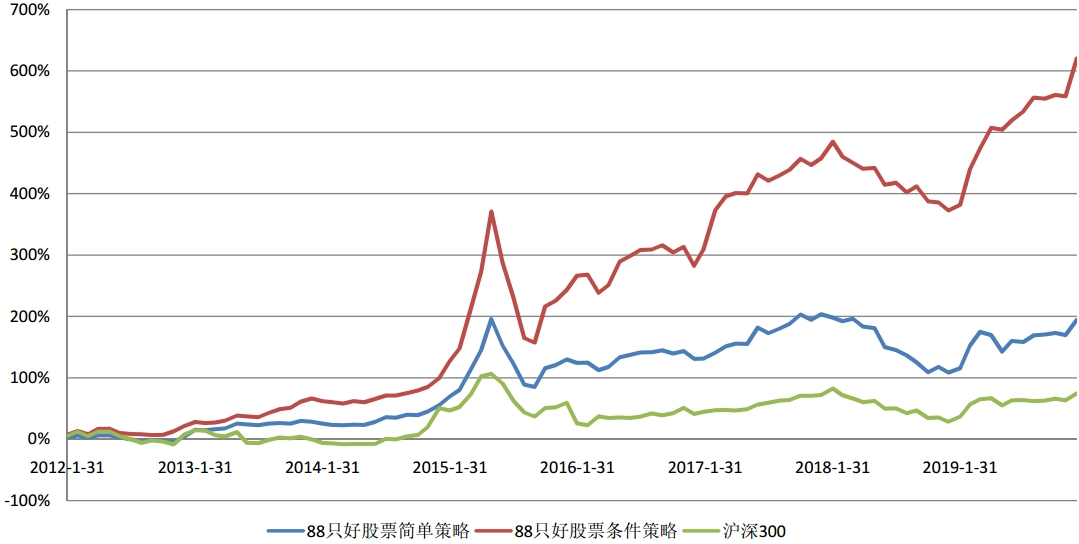

我们的年度88只好股票在过去8年的优异表现,证明它就是这样的策略,证明它确实是一个好方法。(下图就是我们年度88只好股票在过去8年的表现。)

2、《2019年,你应该重点关注的88只好股票》的表现。

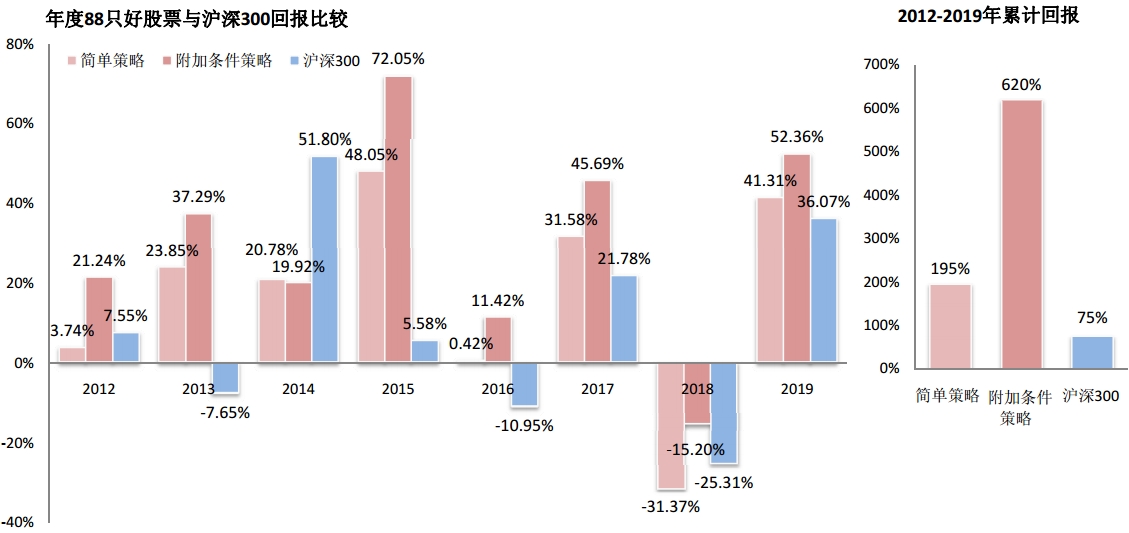

88只年度好股票是一个完全敞口的投资工具,有两种操作策略可供选择:一种是简单策略,另一种是附加条件策略。在2018年它们分别下跌了31.37%和15.20%,同期沪指、深证综指、沪深300指数的跌幅依次为24.59%、34.42%、25.31%。

确实,它们在下跌的行情中也有下跌,但是它们并没有超出市场的下跌范围,而且,在接下来2019年的反弹行情中它们就以完美的姿态跟了回来。在2019年,《2019年,你应该重点关注的88只好股票》的表现如下:

(1)、88只股票中,上涨超过50%的股票有31只,其中超过100%的有10只;上涨15%至50%的有29只;上涨15%以下的有12只;上涨的平均涨幅为53.15%,涨幅最高的有234.96%。下跌的有16只,其中一半以上下跌不到5%。

(2)、88只股票的整体涨幅为41.31%,而同期沪指、深指和沪深300指数的表现分别是 22.3%、44.08%、36.07%。

年度88只好股票作为一个市场强化型投资工具,自2012年推出以来,在过去的八年里,88只年度好股票的简单策略取得了195%的累计回报,附加条件策略取得了620%的累计回报,而同期的沪深300则仅上涨了75%。

1、筛选原则:

在筛选【2020年,你应该重点关注的88只好股票】的过程中,从投资操作的角度我们进一步明确了作为一个整体它是一个市场强化版的概念,依然沿用的是我们一以贯之的那一套标准,(参见《88只好股票时如何挑选的》),其中最重要的原则有三条:(1)盈利模式、商业价值和成长性:公司的盈利模式和商业价值要十分清晰,不仅过去的盈利成长记录良好,未来的成长路径也需很清晰;(2)环境:要有安全和稳定的环境,不要处在负面的市场情绪中;(3)成长动能:其成长动能要比整体市场以及其所处的板块更加充沛,能够吸引市场并提升其估值水平。

2、成长动能排名

按我们惯常的标准,只有成长动能排名5星和4星的公司,才能进入88只好股票的队列。这次我们将成长动能排名3星的中航光电、生物股份和交通银行选入,是考虑前两家公司目前的季度盈利只是受到了短期的挫折,并相信它们有机会在2020年形成业绩反转;而交通银行本身体质不错,只是受到银行业整体成长排名的影响。

3、 行业分布:

2020年的88只年度好股票布局偏重医药(创新药、服务等)、5G、品牌消费、细分市场龙头以及预期将受益于政策宽松的金融/地产。具体来说,按申万行业分类(28个一级行业),2020年88只好股票分布在其中的25个行业当中,医药生物行业的入选公司最多,共11家公司入选,其次是电子10家、食品饮料7家,化工6家,非银金融5家,建筑材料和银行各有4家,其他行业入选公司均为1-3家。纺织服装、休闲服务和综合行业没有公司入选,

4、市值分布:

(1)2020年的88只好股票总市值约94500亿元,总流通市值约64000亿元,中位市值和中位流通市值分别是300亿元和210亿元,总市值和流通市值过千亿的公司分别有22家和18家,市值最大的是中国平安(15853亿元),最小的是天润乳业(28亿元)。

(2)总市值过240亿元的大盘股有48家,其中市值低于350亿元的有12家;介于240亿元-70亿元的中盘股有31家,低于70亿元的小盘股有9家。

另外,按交易所分布,沪深主板有51家,中小板23家,创业板14家。

从成长和价值的角度看,这88只股票中,积极成长股有63只,价值股有52只。因为有些股票具有双重风格,既有积极成长性又有价值股的特征,所以,它们中的一些可同时归属在两种甚至三种风格里。

从价值投资和市场强化的角度看,这88只股票都拥有良好的基本面,颇具估值优势,具有抗跌、跌后能快速反弹和连续上行的动能。

结语:

正如我们过去所说,预测未来市场走势是一件很困难的事情。市场好好坏坏,行情起起落落,惟拥有一个能与市场交缠打斗的好工具,你才能坦然面对。

* * *

后记:这是我为《2020年,你应该重点关注的88只好股票》写的前言。有兴趣的读者可进入官网或微信商场购买《2020年,你应该重点关注的88只好股票》,我保证你物有所值。

如对通讯内容有任何问题,请发送邮件至admin@gz500.com

| 个股 | 分屏 | 行业 | 市场/宏观 | 组合管理 | 投资智慧 | 大师组合 | 会员专区 |

股票估值网声明:

我们发布的报告及相关文章所涉及的数据均来自合规渠道,分析逻辑基于作者的职业理解,力求独立、客观和公正,结论不受任何第三方的授意或影响。另,我们的相关公司、示范组合和投资人,已持有或可能持有我们研究和评述的股票,特此声明。

免责声明:

本网站的报告(下简称“报告”)仅供深圳市中股投资研究有限责任公司(以下简称“本公司”)的客户使用。本公司不会因为任何机构或个人接收到本报告而视其为本公司的当然客户。本报告仅为提供信息而发放,概不构成任何广告。报告的信息来源于已公开的资料,本公司相信我们所获取信息的准确性、完整性或可靠性,但对此不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可能会波动。过往表现不应作为日后的表现依据。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,使用者应当自行关注相应的更新或修改。

在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工无关。市场有风险,投资需谨慎。

投资者不应将本报告为作出投资决策的惟一参考因素,亦不应认为本报告可以取代自己的判断。本报告版权为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、发表或引用。如有意转载或引用,请致电0755-3301-1773。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“股票估值网研究中心”(股票估值网是本公司旗下网站),且不得对本报告进行任何有悖原意的引用、删节和修改。

若本公司以外的其他机构(以下简称“该机构”)发送本报告,则由该机构独自为此发送行为负责。通过此途径获得本报告的投资者应自行联系该机构以要求获悉更详细信息或进而交易本报告中提及的证券。本报告不构成本公司向该机构之客户提供的投资建议,本公司和本公司员工亦不为该机构之客户因使用本报告或报告所载内容引起的任何损失承担任何责任。

本公司对本声明条款具有惟一修改权和最终解释权。